您当前的位置:检测资讯 > 科研开发

嘉峪检测网 2022-08-27 05:57

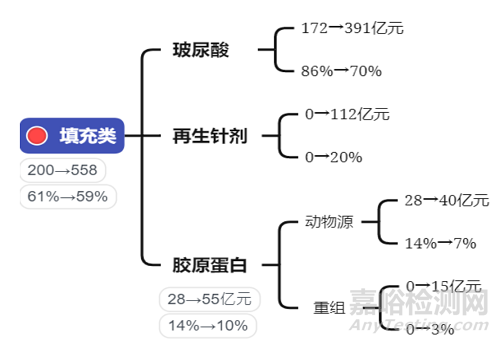

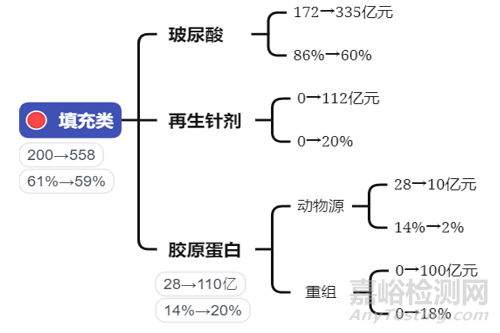

填充针剂主要包括玻尿酸、胶原蛋白、再生类等材料,受III类医疗器械审批限制,过去我国填充材料以玻尿 酸为主,2021年以来基于重组胶原蛋白、再生材料的产品相继获批。新材料产品的面世将释放新的增长机会, 并将对填充针剂市场格局带来新的影响。

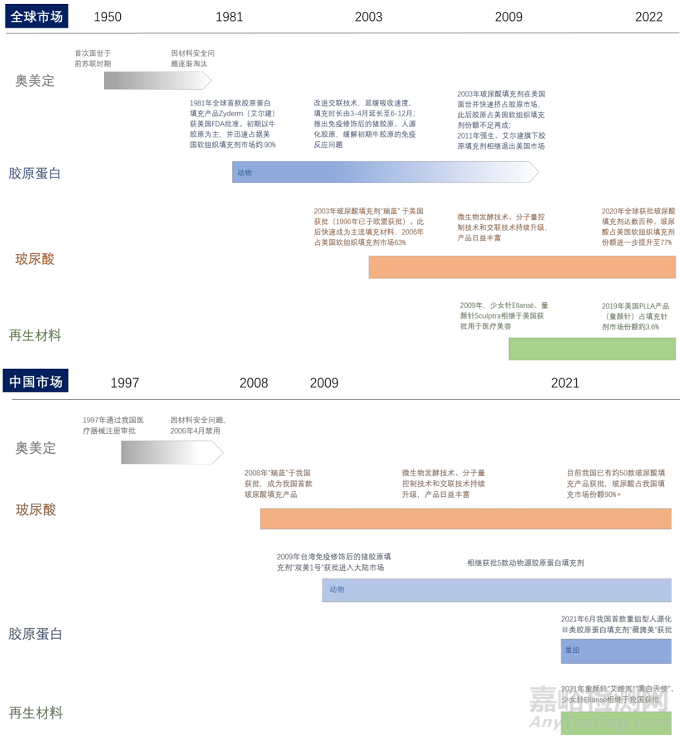

为此,小编复盘了全球及我国医美填充材料发展历程,发现国内外整体上都经历了“奥美定——胶原蛋白——玻尿酸——再生类”的迭代路径。

▲全球及我国医美填充材料发展历程(图源:东兴证券)

填充材料的制备技术和功效特点

填充材料的迭代路径背后是基于不同材料的制备技术和功效特点。

1、制备技术方面

玻尿酸分子结构相对简单,人工制备、分子量控制和交联技术最为成熟,产品端应用最广泛最丰富;再生材料为人工合成的可量产材料,材料的微球制备、复配工艺快速发展,带动再生针剂产品逐渐丰富、功效逐渐优化;胶原蛋白人工合成技术尚在发展中,当前动物胶原仍占据一定市场,主要限制来自产能,重组胶原潜在应用空间巨大,未来若生物活性和支撑性技术得到突破,将带动重组胶原填充剂产品逐渐丰富和市场快速扩容。

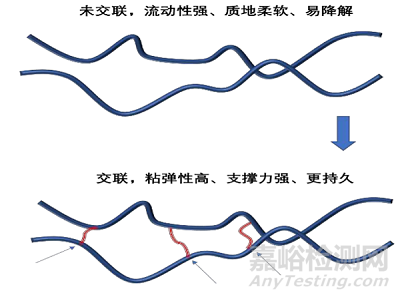

▲玻尿酸链状分子结构及交联示意图(图源:东兴证券)

1)玻尿酸:是一种链状结构的多糖,不同分子量和交联度可以呈现不同的性状,满足不同的医美诉求,由于分子结构相对简单,当前玻尿酸的分子量控制和交联度控制技术已较为成熟。从制备方法看,玻尿酸分子可由动物组织提取或人工微生物发酵合成,其中微生物发酵法不受动物组织来源限制,产量提高、成本更低,且相关的菌株培养、发酵过程监控、杂质代谢等技术已较为成熟,人工微 生物发酵玻尿酸的分子结构和功效与动物提取法无差异,使得微生物发酵法成为主流生产方式,且微生物发酵法的成熟也成为带动玻尿酸应用 产品丰富与市场扩容的重要因素。

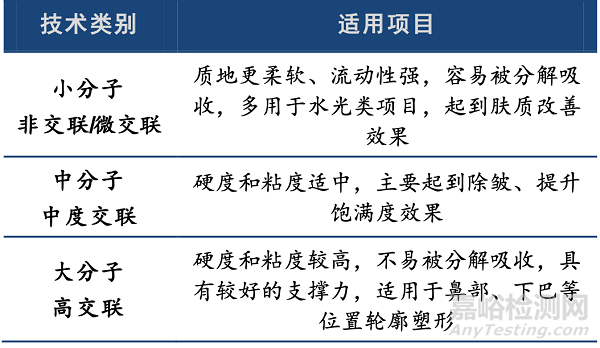

▲不同分子量和交联度玻尿酸在医美领域的应用(图源:东兴证券)

2)再生针剂:主要成分为PLLA(Poly-L-Lactic-Acid 聚左旋乳酸)或 PCL(Polycaprolactone聚己内酯),二者均为人工合成的高分子材料,可实现规模化量产。同时,材料的微球制备技术不断发展,医美厂商可以将PLLA/PCL微球直径控制在适合人体注射和代谢的20-70μm;混悬技术不断发展,部分产品可以实现PLLA/ PCL与其他凝胶材料的复配。生产技术的进步使再生材料的应用场景从医疗端逐渐拓展至医美端,并推动医美注针剂产品丰富、功效优化和市场认可度提升。

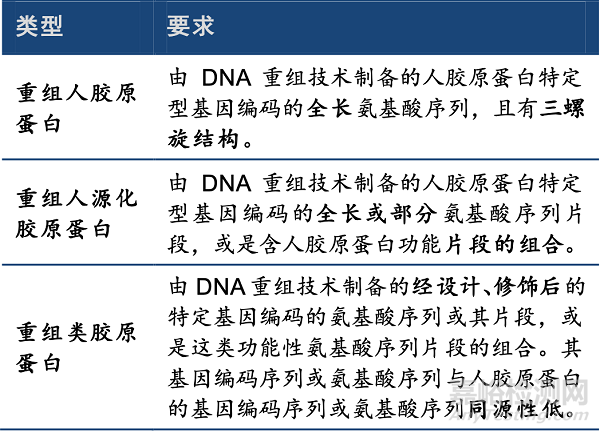

3)胶原蛋白:是一类高分子蛋白质家族,包括多种类型,每种类型的蛋白质分子都有其特定的基因编码,对应不同的氨基酸组成和排列方式 ,并由此就决定了胶原蛋白不同的空间结构和功能。从制备方法看,胶原蛋白过去只能从动物组织中提取,随着基因工程技术进步目前也可以通过人的基 因片段重组表达实现规模化、低成本生产,且我国的胶原蛋白重组技术已处于全球领先水平并持续快速发展。由于胶原蛋白种类多、分子结构复杂,人工重组生产的技术难度较大,尤其作为医美填充材料的胶原蛋白,需要更低的致敏性及更高的生物活性和支撑性,因此需要做到与人胶原蛋白链氨基酸序列一致,并且要由三条α-肽链构成特定的三螺旋空间结构,这对相关公司的重组技术提出了更高要求。锦波生物旗下重组人源化胶原蛋白填充剂“薇旖美”,其氨基酸序列的重复单元与人胶原蛋白氨基酸序列特定功能区相同,且功能区域具有164.88°柔性三螺旋结构,2021年成功获批为III类医疗器械,标志着重组胶原蛋白在医美 领域的应用技术取得突破性进展;巨子生物已构建起重组胶原蛋白分子库,包含3种全长重组胶原蛋白, 即Ι型、II型及III型重组类人胶原蛋白,25种功能强化型重组胶原蛋白和5种重组胶原蛋白功效片段, 其中全长重组胶原蛋白可以做到与人胶原蛋白链氨基酸序列完全一致。随着基因工程技术快速发展,叠加胶原蛋白巨大的潜在应用市场驱动,相关企业有充足的动力积极推进重组胶原的技术升级和相关产品的商业化开发,未来重组胶原蛋白的功效 ,尤其是生物活性和支撑性方面 ,有望逐渐提升甚至达到与天然胶原蛋白趋同的水平。

▲国家药监局对重组胶原蛋白生物材料的命名指导原则(图源:东兴证券)

2、各材料功效特点

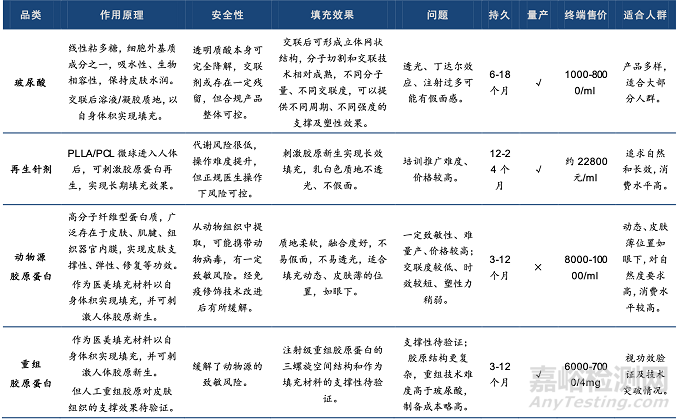

玻尿酸安全性、填充效果、持久度表现均衡,性价比高,占据市场主流;再生针剂可 刺激胶原蛋白再生,长效性和自然度较好,定价较高主打高端市场;动物源胶原蛋白自然度突出,持久度有限,主要适用于眼下等局部适应症;重组胶原蛋白目前支撑性待提升,规模效应下价格有下降空间,未来技术进步下,潜在应用空间广。

▲不同医美填充材料的功效特点(图源:东兴证券)

市场格局:玻尿酸为主体,胶原蛋白、再生材料差异化发展

结合不同材料的发展路径和功效特点,影响医美填充材料迭 代格局的主要因素为:安全性、自然度、持久度和价格(量产性),综合来看即“效价比”。市场发展初期,“价”和“量产性”为主要矛盾,使得低价格带、高量产性的品类如玻尿酸,快速占据主要份额;随着厂商扩容、消费升级和消费者教育推进,求美者对“效”的关注度逐渐提升,对效果改善的支付意愿增强,并更加注重材料特点与注射部位、适应症的匹配性,使得更安全、更自然、更长效,能更有效解决差异化适应症的材料如再生针剂、胶原蛋白等有机会占据一定市场份额,并对主流材料玻尿酸形成部分分流。预计未来我国医美填充针剂市场有望形成以玻尿酸为主体,胶原蛋白、再生材料差异化发展的格局 。

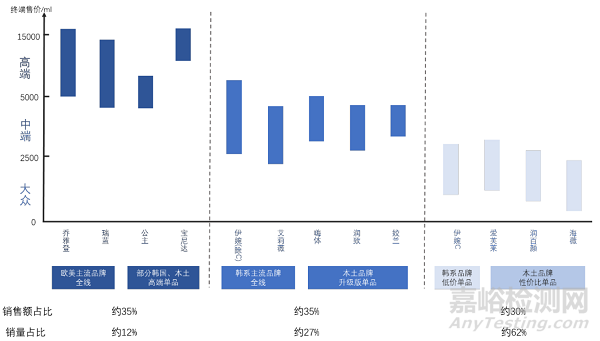

1)玻尿酸:主流地位仍稳固,在填充市场整体扩容趋势下,玻尿酸针剂规模仍将保持快速增长趋势,高端产品或部分被再生针剂分流,若重组胶原技术突破则或对局部适应症 产品造成分流,但整体预计仍可保持六成至七成份额。一方面,玻尿酸作为获批最早、合规产品最多的主流填充材料,在技术成熟度、产品丰富度和性价比方面仍有优势,因此未来主流地位仍然稳固,预计仍将占据填充针剂市场六到七成的主要份额。另一方面,再生针剂或对高端市场形成一定分流,对应品牌主要为欧美主流品牌(如乔雅登、 瑞蓝等),对应生产者主要为海外厂商(如Allergan、Galderma等);此外,当前眼下等皮肤组织薄、动态要求高的细分适应症市场主要使用差异化玻尿酸和动物源胶原蛋白产品,其中动物胶原由于扩产难、售价高,规模份额有限。未来若重组胶原支撑性得到验证,作为可量产材料产能提升、价格下降,则或将进一步对细分适应 症和中小分子玻尿酸产品造成一定挤出。

▲当前我国主要玻尿酸填充剂价格带分布(图源:东兴证券)

2)再生针剂:再生针剂在自然度、长效性上具有相对优势,作为人工合成材料量产性无虞,当前终端售价较高,主要基于偏高端的市场定位以及相关厂商和服务机构的盈利要求。未来再生针剂有望凭借自然长效优势占领一定市场份额,考虑到其售价偏高,预计主要对高端玻尿酸市场形成分流 ,综合考虑高端玻尿酸销售额占比以及海内外再生针剂渗透率,预计再生针剂占填充针剂市场份额有望达到20%,对应终端规模约112亿。

3)重组胶原蛋白:在支撑性得到验证之前,在终端作为填充剂的使用场景有限,或主要用于肤质改善性需求,如水光类项目,对原有填充针剂市场的挤出效应不强 。若空间结构技术突破 ,支撑性得到验证 ,则 重组胶原在填充自然度与动物胶原趋同的基础上,还突破了动物胶原的致敏性和量产性局限,产能提升、价格下行,将对动物胶原形成大幅挤出和替代;进一步地,由于兼具安全、自然、价格优势,还有望进一步挤占玻尿酸市场份额,考虑到玻尿酸制备技术门槛更低售价更低、完善的分子量控制技术和交联技术下长效性和塑形力更好,相比之下重组胶原将主要吸引消费水平中上 、追求自然与时效的平衡、解决动态皮薄适应症的求美者,对应中小分子、中低交联度、定位细分适应症、中高端价格带的玻尿酸产品。基于以上分析,若重组胶原支撑性得到验证,则重组胶原蛋白填充剂占填充针剂市场份额有望达到18%,对应终端销售额约100亿。

4)动物源胶原蛋白:动物源胶原蛋白由于易携带动物病毒而具有一定的致敏性,注射级动物胶原需向上追溯三代动物确保没有疾病史,符合条件的供应商较少,导致产能受限,扩产难度大、周期长,生产成本高 。若重组胶原的支撑性较弱,则动源胶原仍将凭借自然度优势,在眼下等局部适应症占据一定市场份额。供给端产能将成为主要限制,假设双美产能20万ml,主要销往大陆,终端售价8800/ml,弗缦产能20-30万ml,终端售价6800/ml,对应终端销售额可达到约30-35亿元。中长期需关注重组胶原的功效验证,若技术改 进下,重组胶原支撑性与动物 源趋同,且安全性更高、量产规模效应下售价更低,则动物胶原填充剂或将被重组胶原严重挤出,规模大幅萎缩。

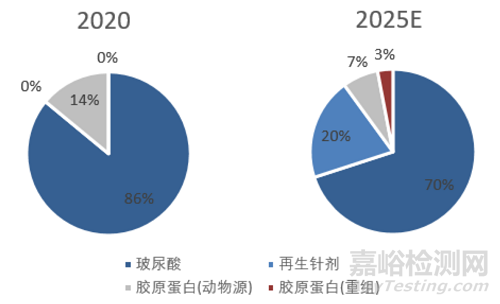

整体来看 ,我国医美填充针剂市场将形成以玻尿酸为主体,胶原蛋白 、再生材料差异化发展的格局。

1)若重组胶原支撑性较弱,则2025我国玻尿酸/再生材料/动物源胶原蛋白/重组胶原蛋白终端销售额分别有望达到391/112/40/50亿元,占比分别70%/20%/7%/3%;

▲我国医美填充针剂市场规模(若重组胶原支撑性较弱)(图源:东兴证券)

▲我国医美填充针剂市场结构(若重组胶原支撑性较弱)(图源:东兴证券)

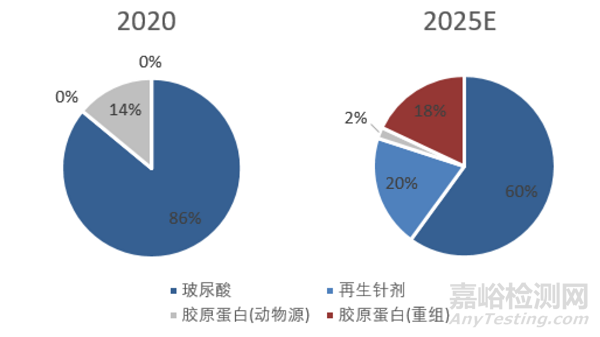

2)若重组胶原支撑性得到验证,则2025我国玻尿酸/再生材料/动物源胶原蛋白/重组胶原蛋白终端销售额分别有望达到335/112/10/100亿元,占比分别60%/20%/2%/18%。

▲我国医美填充针剂市场规模(若重组胶原支撑性较强)(图源:东兴证券)

▲我国医美填充针剂市场结构(若重组胶原支撑性较强)(图源:东兴证券)

来源:东兴证券