手术机器人作为高端医疗器械的一个细分领域,是集医学、机械学、生物力学及计算机科学等多学科于一体的医疗器械产品,通过清晰的成像系统和灵活的机械臂,以微创的手术形式,协助医生实施复杂的外科手术,通常由床旁机械臂系统、外科医生控制台和可视化系统等组成。

从应用领域来看,目前全球手术机器人市场主要集中在五大领域:腔镜手术机器人、经自然腔道手术机器人、骨科手术机器人、泛血管及经皮手术机器人。腔镜是发展最早也最为成熟的赛道,占比60%以上,以起家最早的达芬奇为代表;骨科为第二大领域,占比15%以上,以史塞克等骨科手术机器人为代表;其他类别包括泛血管手术机器人、经自然腔道手术机器人、经皮穿刺手术机器人等,市场应用占比较小。未来,随着手术机器人呈现专科化发展趋势,新兴手术机器人将不断涌现。

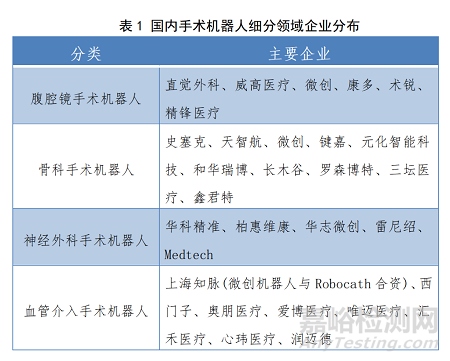

1、国内手术机器人市场概况

虽然,中国手术机器人相较于欧美国家起步晚,但随着2010年中国公司天智航研发的骨科手术机器人获批,成为第一个上市的国产手术机器人,中国手术机器人产业在近十年间逐步进入爆发期,众多国产手术机器人在各个赛道上进入临床试验阶段,其中部分领域已有多个上市产品。

图1 2015-2022年国内手术机器人领域拿证情况

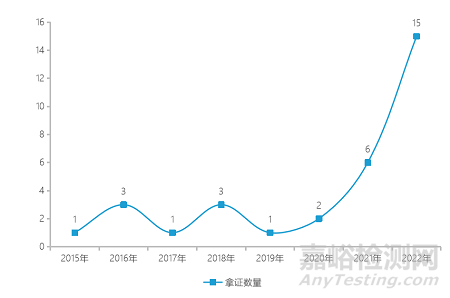

手术机器人也成为国内资本市场热门的赛道,2022年已完成29起投融资。有机构统计2021年全球手术机器人的市场规模已达到704亿元,预计2030年全球市场规模将达到3994亿元。

图2 2017-2022年手术机器人领域融资情况

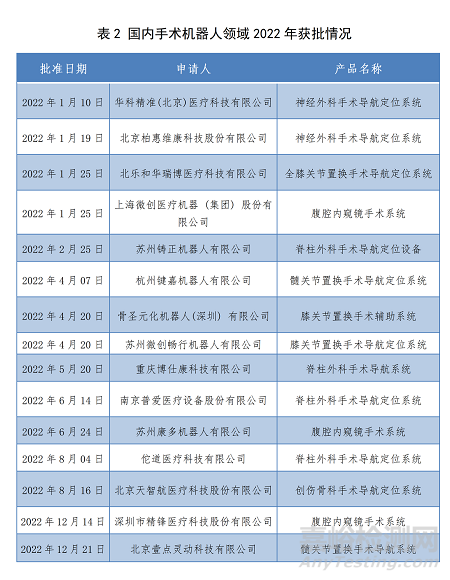

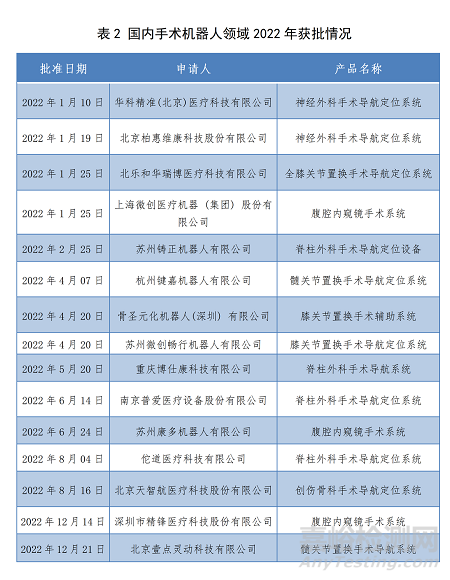

经历过数年的投融资积累,相较于2021年全年只有六款产品获批,2022年手术机器人获批产品呈现了大爆发状态。据不完全统计,2022年全年共有15款产品获批,其中腔镜3款,骨科10款,神经外科2款。

2、手术机器人产业链

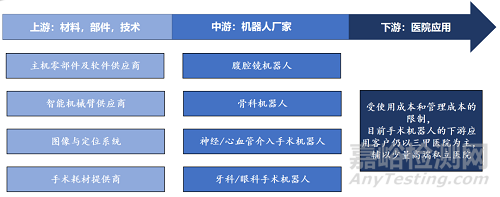

从产业链角度看,手术机器人的产业链主要分为上游的原材料、核心零部件,中游的机身组装、系统集成和软件开发等环节,以及下游的终端使用环节。其中技术壁垒最高的产业链环节是处于产业链上游的三大核心零部件,即伺服电系统、减速器和控制器,其市场主要由美国、德国和日本垄断。此外,从产品附加值上看,在机器人成本构成中,减速器、伺服系统、控制器分别占35%、20%、15%,三大核心零部件的成本占比达到了70%。

图3 手术机器人产业链图谱

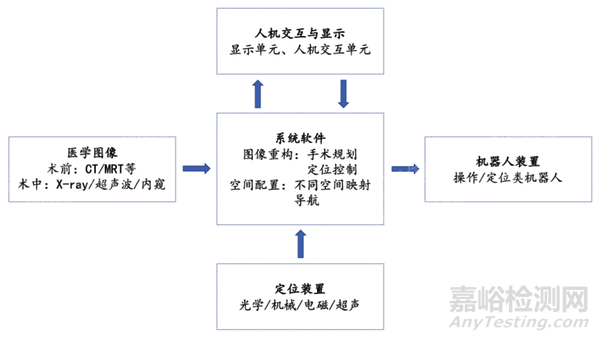

中游环节除机身组装外,主要包括系统集成和软件开发。软件开发环节是手术机器人企业核心竞争力的体现。

图4 手术机器人核心技术模块

从下游产品端看,由于手术机器人本身研发周期很长,产业发展速度不及其他领域,同时受到上游核心零部件供应和技术水平的制约,导致我国产品无法进行大规模生产及实现产品降价,进而导致下游应用端的普及率低,当前手术机器人主要应用于全国大型三甲医院中。

从应用端看,国外进口手术机器人价格较高,且耗材和维护费昂贵,同样只有少部分大型三甲医院有购买能力,进口产品的普及率依旧很低。同时,相较于传统外科手术,医疗机器人辅助下的外科手术费用要高出2-3万元,加之医保体系有待进一步完善,患者的支付水平也制约了手术机器人的应用。总体来看我国手术机器人从大型三甲公立医院向基层医疗机构下沉之路任重道远。

3、手术机器人商业模式

手术机器人公司的商业模式主要分为三个部分:系统、服务和耗材三部分。系统就是整机销售,即手术机器人本身,包括硬件和软件,企业以一次性的价格向医院出售手术机器人;耗材就是手术过程中与机器人配套使用的器械,例如机械臂这种高值耗材,持续性地向医院出售;服务,即与手术机器人销售相关的服务,例如维护保养及医生培训服务等。

短期以设备销售为主,长期耗材将成为主要收入来源。据统计,2020年国内手术机器人市场销售中系统占据55.8%,耗材占据38.2%; 但同年美国市场系统收入仅占25.3%, 耗材占57.7%。在行业发展初期,由于国内目前机器人手术量未达到一定规模,企业收入仍以机器人本身的销售为主,预计未来将逐步向美国市场的收入结构靠拢,长期耗材将成为企业主要收入来源。

在国外,特别是骨科机器人领域,大部分生产销售骨科手术机器人公司,都有骨科相关植入耗材,而且大部分都是脊柱、关节、创伤耗材全覆盖。从传统公认的骨科大厂(如美敦力、史塞克、强生、捷迈邦美等),到骨科新锐(如Globus、Accelus等),都是靠耗材+机器人两条腿走路,用某个公司的机器人,就会配套使用该公司的骨科内植物,甚至有些公司还研发了专门适用于机器人的内植物(如Globus研发的U型尾帽和螺钉分离的椎弓根钉系统)。

4、未来行业发展前瞻

从市场前景看,中国手术机器人市场虽然起步晚,规模相对较小,但是受各项利好因素,包括持续投资及政府政策支持等因素的推动下,中国手术机器人行业将从依赖进口手术机器人转向基于国内参与者的技术创新。由国内公司开发的手术机器人预计将占据更多的中国市场份额,并逐步超越国际公司生产的手术机器人所占市场份额。中国手术机器人的市场规模由2016年8.53亿元增至2020年的29.35亿元,年复合增长率达36.2%,预计2030年中国手术机器人的市场规模将达584.26亿元,年复合增长率为34.9%,长期来看,手术机器人越来越广泛的应用,是必然的趋势,是一个具有潜力的增量市场。

从产品角度看,随着医疗机器人与人工智能、脑机交互、AR/VR、大数据等前沿技术深入融合,将进一步提升与医生、患者之间的交互水平,并对数据、物体和环境等有更精准的感知,推动医疗机器人智能化发展,并实现智能医疗一体化,手术机器人有望扩展到更多的外科专业,并以更高的手术精准度、灵敏度及智能远程控制技术占据更大的市场空间。此外,手术机器人将朝向微创化方向发展,从多孔到单孔,从微创到经自然腔道,带来创口更小、费用更低的优势。

从商业看,由于手术机器人相对于传统手术高昂的费用,是制约其发展的一大限制性因素,随着DRG付费模式实施、人工关节、脊柱等骨科耗材进入集采,也加大了医院引进手术机器人的意愿。

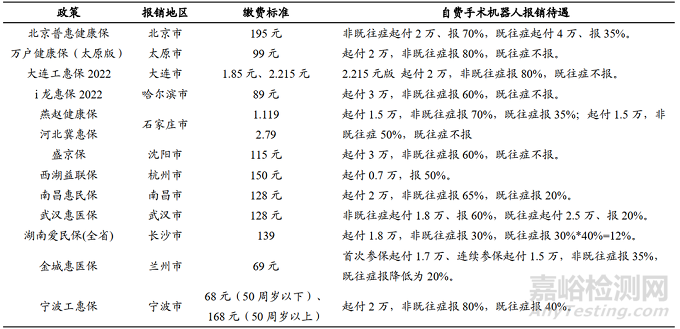

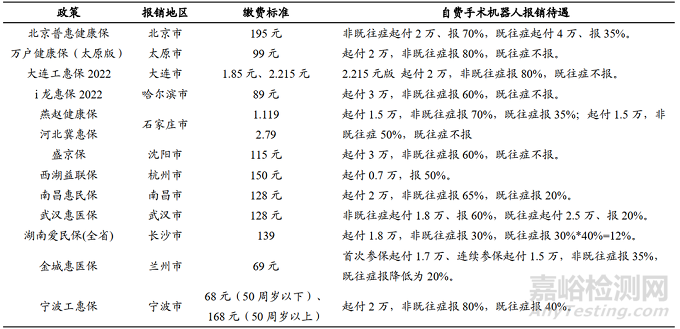

图5 国内各地手术机器人报销政策

2021年起上海、北京等地开始将手术机器人费用纳入医保,有利于降低患者支付费用,促进手术机器人的应用。2021年4月上海公布将达芬奇手术机器人纳入医保收费,项目限制在肾部分切除术、前列腺根治术、子宫全切术和直肠癌根治术四种。2021年8月,北京将天智航机器人手术纳入医保,且不限报销的手术种类。与上海政策不同,北京将产品范围限定为骨科手术机器人,但并未限定机器人厂商及手术类型,极大扩展了手术机器人应用领域,更多的患者和手术机器人厂商可从中获益。此外,随着医保的覆盖,将推动机器人手术量快速放量,此时在下沉市场中占据更多份额的企业将更快获得规模化付费。

国产手术机器人厂商未来是机遇与挑战并存,面对待开发的广阔市场,政策环境的支持,如何与各方形成合力,提升核心竞争力,迈过创新死亡谷,需要各个厂商与政府主管部门深度探索。