本文讨论全球最重要的医疗器械市场:医学影像。我们可以自豪的说,当你选择医学影像设备行业,起点就比其他医疗器械行业高30%。

2022年,全球医疗器械市场已突破5000亿美元,2021-2025年复合增长率达5.4%,已匹配全球最具科技含量的半导体行业,预计2023年市场规模将超过8000亿美元。

与此同时,2022年中国医疗器械市场也已突破9000亿元(约1280亿美元),2021-2025年复合增长率达13.7%,接近全球增速的3倍,预计2030年市场规模将超过22000亿元(约3200亿美元),而那时中国将成为全球第一大医疗器械市场。

而在这其中,作为最具代表性的诊断设备,医学影像一直都是全球最大的单一市场,无论昨天、今天,还是明天。

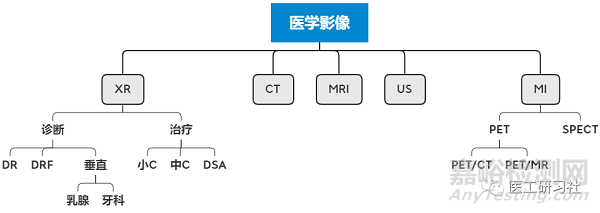

医学影像五大细分领域(原创)

1、全球第三,世界第一

从概念上,医疗器械是非常庞大的,根据《医疗器械监督管理条例》,其是指直接或者间接用于人体的仪器、设备、器具、体外诊断试剂及校准物、材料以及其他类似或者相关的物品,包括所需要的计算机软件。

从宏观角度,医疗器械通常分为医疗设备、体外诊断试剂、高值医用耗材和低值医用耗材等四大市场,其中医疗设备规模最大,约占60%左右,这其中又以医学影像比最高。

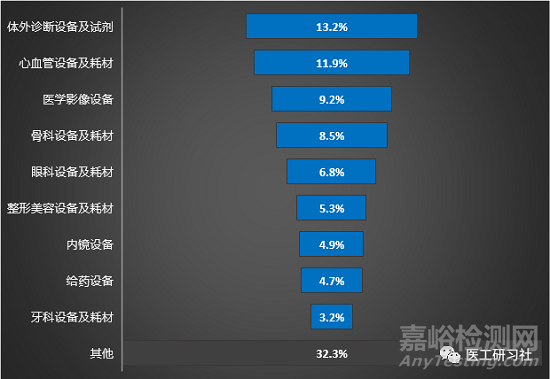

从细分领域角度,前五大细分领域是体外诊断、心血管、医学影像、骨科和眼科。其中,其他四大领域以耗材和试剂为主,只有影像诊断是以设备为主。

从行业规模角度,尽管医学影像仅位列全球第三,但与多达几百甚至数千种的耗材和试剂相比,占据全球9.2%市场份额的医学影像仅涵盖XR、CT、MR、US、MI等5个子领域13类产品。因此可以说,医学影像堪称全球第1大单一市场。

有趣的是,尽管医学影像的市场规模惊人,但这应该是整个医疗器械行业竞争压力最小的赛道,整个行业只有200~300家整机和关键零部件企业,因其拥有业界最高的技术壁垒。

全球医疗器械子领域占比(原创)

2、下游、中游、上游

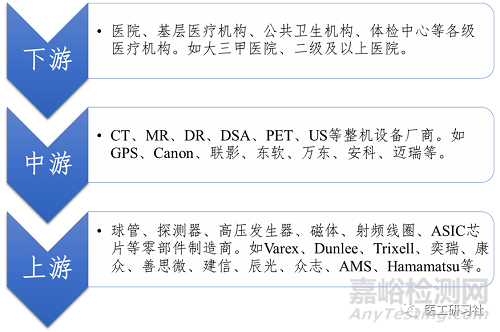

医疗影像设备上下游产业链包括:1)上游原材料、零部件供应、设备供应、第三方服务、加工商等;2)中游为CT、MR、DR、DSA等设备;3)下游为各级医疗机构。

客观的说,医学影像行业的技术难度是不亚于航空航天的。目前,借助于我国大工业体系,当前我国形成了一定规模的医学影像产业链,比如以北京为中心的环渤海区的DR(北京)、磁共振(北京/天津)、加速器(北京)产业聚集地,以上海为中心的长三角区的超声(无锡)、磁共振(宁波)、PET(上海/杭州)、球管(苏州/杭州)、探测器(上海/苏州)产业聚集地,以深圳为中心的大湾区的超声、磁共振、伽马刀、立体定向放疗产业聚集地。这主要得益于巨大的内需市场、强大的中国制造。

巨大的内需市场

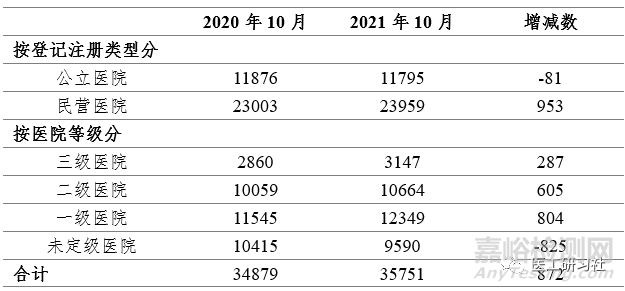

根据国家卫健委统计信息中心数据,截至2021年10月底,全国医院3.6万家,其中公立医院1.2万家,民营医院2.4万家,这是我国医学影像的核心基本盘,更是我国作为全球第二大医学影像设备市场的底气。

根据IMS Health,我国医疗器械和医药的消费比例仅为0.1:1,远低于全球的1:1水平,这意味着我国医疗器械仍有较大发展空间,作为最重要的诊断设备,医学影像更是首当其冲。

此外,随着近年来我国经济高速发展、人口老龄化问题加重,民众健康意识的提高,医疗保健服务的需求持续增加,国内市场对高品质医学影像的需求快速增长。

在刚性需求及发展潜力的双重驱动下,2022年我国医学影像终端市场规模为1200亿~1500亿元,预计2030 年市场规模将达到2200 亿~2500亿元,年均复合增长率将达7.9%。

我国各级医院情况(原创)

强大的中国制造

“十三五”期间,我国医疗设备产业高速发展,制造体系基本健全,形成了22大类1100多个品类的产品体系,覆盖卫生健康的各个环节,现已进入“跟跑、并跑、领跑”并存的新阶段。

得益于我国综合国力的提升和工业体系的完善,GPS、佳能、瓦立安、医科达、万睿视等企业将将部分生产线搬到国内,一方面有助于更好服务中国市场,另一方面促进了国内医学影像产业链的发展。

由于极高的技术门槛,2010年前,我国仅有东软医疗、万东医疗、深圳安科、迈瑞医疗等影像设备企业。得益于支持国产的政策和国际知名企业为我国培养了大量研发和市场人才,2010年后我国影像设备行业迎来了井喷式发展,出现了大量CT、MR、US、XR等整机厂商和球管、高压发生器、探测器等关键零部件企业。

比如,联影医疗、明峰医疗、赛诺威盛、波影医疗、唯迈医疗、宽腾医疗、赛诺联合、电气康达等近百家整机厂商。比如,奕瑞科技、康众医疗、善思微、昆山医源、麦默真空、杭州凯龙、珠海睿影、南宁跃龙等数十家关键零部件企业。

根据《“十四五”医疗装备产业发展规划》发展目标,到2025年我国医疗装备产品认可度、品牌美誉度及国际影响力快速提升,6-8家企业跻身全球医疗器械行业50强,这意味着将出现2-3家有能力比肩GPS的医学影像设备企业。

医学影像上下游产业链(原创)

有力的政策支持

自2012年医改以来,国家相关部门连续出台了一系列的医疗行业相关政策,旨在优化医疗服务水平、鼓励分级诊疗实施、推动医疗资源下沉, 这意味着除长期作为传统主力的二级及以上医院外,医学影像行业又出现了新的增量市场。

此外,近两年国家又在积极推动DRG/DIP医保支付和影像检查互认,从短期来看确实会一定程度影响设备的销量,因此很多同行认为这对医院和设备厂商是不利的。但从目前情况和长远发展来看,这反而是好事。

一方面,DRG/DIP会进一步推动医院精细化管理,更加懂得科学决策。这意味着医院会减少亏本设备的投入,加大投入更具效益的影像诊断设备。

另一方面,影像检查互认会让医院更加重视“一次检查成功”,这意味着医院将加速设备的迭代升级,以后中高端设备将成为行业新的主流。

3、凛冬已逝,暖春将至

由于疫情,过去三年我国医疗基本是围绕抗疫和强基层为主,因此医学影像行业的关键词主要是CT、车载CT、移动DR、发热门诊、方舱医院,一方面促进了CT行业的空前发展,但由于预算等原因,医院也不得已抑制了医院其他影像设备的需求。

2023年疫情正式结束,我国最主要的就是拼经济。同样,各级医疗机构也将恢复对以磁共振、以PET/CT为代表核医学、以乳腺、牙科和DR/DRF为代表的普放,以移动C形臂和DSA为表的介入诊疗等产品的需求。

这一切当然是有迹可循的,根据全球知名行业研究机构Signify Research的报告,国外在2021年疫情放开后,与2020年相比,其固定DR市场的同比增幅高达15%,多功能透视系统(DRF)市场的同比增幅高达18%,移动C形臂市场的同比增幅高达15.5%,DSA市场的同比增幅高达10.2%。

2022年,医疗器械行业最重要的便是“财政贴息”更新医疗设备,而这其中医学影像贴息规模高达1000亿元,成为最大的赢家。2022年项目尚未结束,2023年或仍将继续进行。

此外,随着大型医用设备配置审批的进一步放宽,将再次促进CT、MR等高端医学影像设备市场的扩增。

这一切当然也是有迹可循的,比如已经大火了三年的CT,并不会因为疫情结束而骤然下降,作为整个医疗设备行业投资回报率最高的设备,CT会依然坚挺,其新增和更新将永远是医院最重要的的刚需之一,尤其是兼顾了社会效益的高端CT。

在这样的背景下,我们将看到部分国际知名企业继续在我国享受红利,大部分国产整机和关键零部件厂商将继续茁壮成长,部分企业的股价进一步提高,部分企业将成功上市,而这一切都得益于我国庞大的内需市场和完善的工业体系。。。