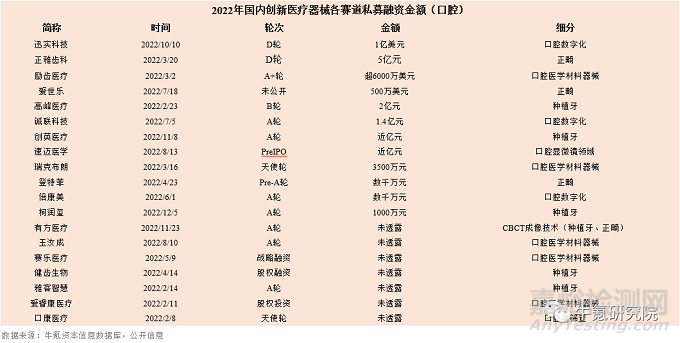

口腔:集采下的机遇与挑战并存,数字化是趋势

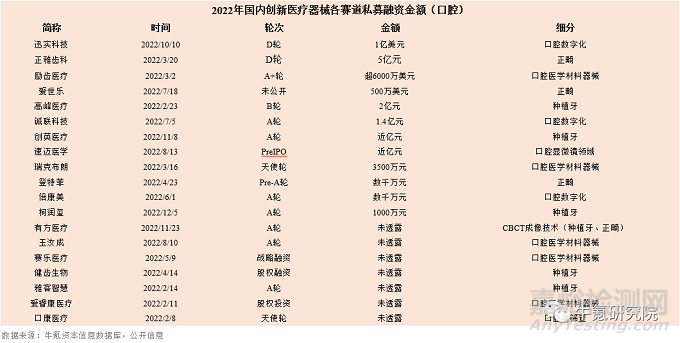

2022年,口腔赛道完成私募融资19起(vs2021年,42起) ,对比2021年下降明显。其中种植赛道发生5起,占比26.32%,牙科数字化/义齿修复赛道各发生2起,合计占比10.53%,正畸、CBCT赛道各发生3起、1起,合计占比21.05%,其余为口腔医学材料器械、口腔显微镜、口腔癌筛查等各发生5起、1起、1起。

2022年,牙博士、中国口腔、瑞尔集团等口腔医疗服务企业以及登康口腔、爱迪特等口腔产品企业密集冲刺IPO,其中瑞尔集团已在香港成功上市。口腔赛道兼具刚性和民生等消费属性,在2022年可谓艰难曲折。一方面,受极端疫情影响和全国消费信心下滑导致产业链承压,另一方面,种植牙集采,口腔正畸集采也在加速布局中。考虑集采模式下对口腔相关收费模式、价格调控、集采挂网多管齐下等措施,行业规范化之路势在必行,同时行业渗透率也将进一步提升,在加速优胜劣汰的同时释放巨量的患者端需求。

1、种植集采落地,国产替代加速

2022年9月,国家医保局发布《关于开展口腔种植医疗服务收费和耗材价格专项治理的通知》(简称“通知”),根据通知,全流程种植不超过4500元/颗,种植体植入手术及牙冠置入价格占比控制在60%左右,检查设计价格占比控制在10%左右(征求意见稿);随后,四川医保局牵头对种植牙、全瓷牙冠等集采并在2023年1月在四川开标,产生拟中选结果。拟中选产品平均中选价格降至900余元,与集采前中位采购价相比,平均降幅55%。对于国产厂商而言,带量采购可以加速相关厂商国产替代,减少进口品牌的挤压。

数据显示,集采前市场格局国外品牌为主,TOP4品牌销量占比64%,随着集采在全国范围内的推广,国产品牌有望打破长久以来占比不足10%的低市占率局面,加速追赶进口品牌的步伐。截至目前,医保基金尚未覆盖种植牙项目,种植牙集采属于医保外集采。因此,医保局探索新的集采模式具有一定的难度,且需要一定的时间,另外,以往集采的主体通常是公立医院,而种植牙耗材的消耗主体主要是民营医院,这也加剧了种植牙集采的难度。种植体作为口腔赛道的重要细分领域,我们将持续关注国产品牌集采后的发展潜力,优质标的值得重点关注。

2、集采促国产品牌集中度提升

2022年12月,陕西省牵头的16省省际联盟正式通知到集采结果公示,集采产品涵盖传统正畸托槽、无托槽隐形矫治器、颊面管三类。集采结果上,传统正畸产品因成熟度高,定制化程度低,降价幅度较高,其中普通金属托槽、普通陶瓷托槽、自锁金属托槽产品的最高降幅均在80%以上。隐形正畸方面,进口替代亦比较成熟,国产品牌市占率超过六成,而集采最终招标结果也以国产品牌为主。

短期看,口腔行业受冲击,部分口腔医疗机构业务受到影响,但长期看,口腔医疗行业将迎来政策优化、资本加持、技术升级、消费升级和需求旺盛的发展机遇。目前,中国正畸治疗渗透率只有美国的1/6,患者基数为美国的4倍,增长潜力巨大,随着集采落地及更大范围的推广,正畸市场有望引来新一轮发展机遇。

3、降本增效是必然,数字化口腔是趋势

考虑集采加速,海内外竞争加剧等因素,未来口腔行业的竞争必然是降本增效,数字化是趋势,相关产品趋势主要包括口内扫描仪、3D打印技术和材料、义齿和矫治器、人工智能以及牙科数字化平台。

目前,口腔数字化在美国相对成熟,总体渗透率处在快速提升阶段,而国内数字化产品渗透率不高。2022年,登特菲等口腔数字化厂商完成新一轮融资。我们也将持续关注口腔数字化领域能真正帮助产业链实现降本增效落地的相关标的。

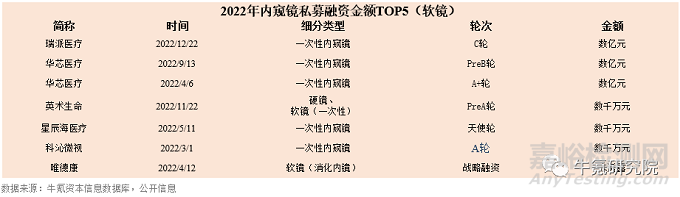

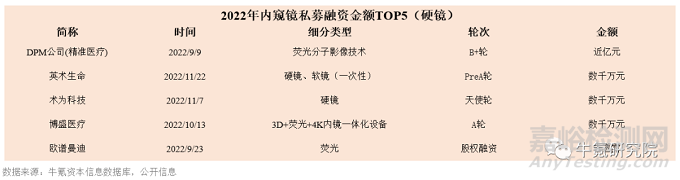

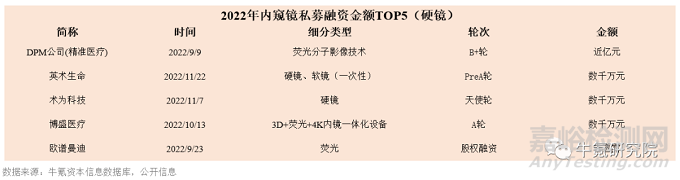

内窥镜:国产厂商奋勇争先,星辰大海

2022年,内窥镜领域私募融资发生15起(vs2021年,26起),较2020年下降42.31%。内窥镜作为微创外科手术第三只眼,当前无论软镜还是硬镜均由进口垄断,国产内镜厂商普遍体量较小,国内上市公司中软镜以澳华内镜为代表,硬镜以迈瑞医疗、海泰新光等为代表,此外还有天松医疗等。伴随着以内窥镜系统为核心的微创技术已推广到普外科、胸外科、妇产科、泌尿外科等多个科室,微创手术渗透率的提升以及内镜诊疗、早筛普及率的上升,相关市场规模潜力巨大。

根据前瞻经济学人统计,2021年国内医用内窥镜市场规模284亿元,同比增长7.98%,国内内镜持续扩容,根据弗若斯特沙利文估计,中长期软镜市场需求空间有望达到516亿元,硬镜空间有望达到333亿元。

1、内镜设备耗材化,一次性内镜受追捧

国产内镜起步较晚,目前在市场的竞争中相对弱势。从全球一次性使用医用内窥镜市场看,按产品销售收入计,两大市场从业者(即Ambu与波士顿科学)于2020年分别占57.3% 及19.1% 的市场份额,市场高度集中。据统计,适合使用一次性化的内窥镜镜种主要有胆道胰腺镜、胃肠镜、膀胱镜、支气管镜、鼻咽喉镜、宫腔镜等,涉及到消化科、泌尿科、呼吸科、妇科等多个科室场景,对应着一片巨大的蓝海。

截止2022年4月,国内获批商业化的一次性内窥镜共有19款,应用场景主要集中在泌尿外科,其中包含12家国产企业,如瑞派医疗、普生医疗、幸福工场、新光维等。

一次性内窥镜是国内内窥镜企业弯道超车最佳机会,除了CMOS外其余国内都有完整的产业链。我们将持续关注该领域相关优质标的。

2、国内硬镜市场外资主导,国产厂商奋勇争先

硬镜产业特征表现为集群,因其开放生态,即可以依靠产业链分工+上游的支持完成整机系统的集成进入市场,门槛低于软镜,入局企业相对软镜较多,但同质化竞争也倒逼硬镜相比软镜更快发展至4K、3D、特殊光(如荧光)、染色等多技术融合的高阶阶段,国产凭借新技术融合契机快速跟进甚至居上。相比软镜,硬镜领域CR3仅为64%,参与的企业相对也更多。德国卡尔史托斯、日本奥林巴斯、美国史赛克、德国狼牌等外资市占率达到8-9成; 国产品牌迈瑞、欧谱曼迪、新光维、沈阳沈大、浙江天松等少数企业只有不足 20%的份额。

3、软镜技术比例相对较高,市场由日资主导

软镜光学成像以及电子成像需要相互配合完成,生态相对封闭,且对柔软性、操控性高要求,供应链更为复杂,因此软镜 从镜体到主机基本为整机厂商一体化实现,具有自主掌握上游供应链、排他性的特点,且发展趋向精细化。

数据显示,全球软镜领域,奥林巴斯占据65%的市场份额,宾得医疗和富士胶片分别占据14%的市场份额,三家日企占据全球软镜市场超90%的市场份额,其余厂商仅占有 7%市场份额,市场竞争格局呈现寡头垄断的态势。目前开立、澳华等高清内窥镜产品,填补国产高清内窥镜的空白,带动国产内镜份额提升迅速,尽管占比还较小,但已属国产头部软镜公司。

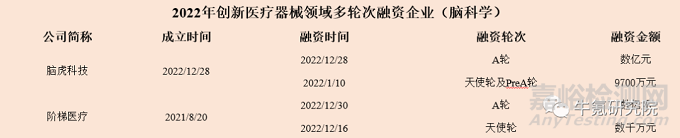

脑科学:冉冉升起,产业化任重道远

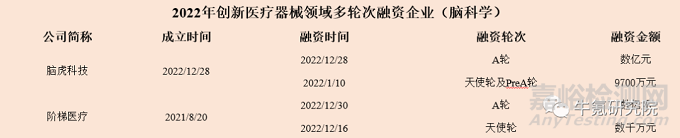

脑科学赛道自2022年来不断吸引资本的目光。根据牛氪资本统计,2022年脑科学赛道完成私募融资12起,其中,脑起搏器厂商景昱医疗获得3亿元的D+轮融资,在美敦力、波科、雅培垄断的市场下,国产厂商逆流而上,引领医疗用侵入式脑机接口的前沿探索。阶梯医疗、脑虎科技和博睿康均获得数亿元C轮融资。

阶梯医疗与脑虎科技同样也是本赛道内2家与本年度完成2轮融资的脑科学公司,侵入式脑机接口研发商脑虎科技分别于1月、12月完成9700万元天使轮、数亿元A轮融资,新一代植入式脑机接口底层技术研发商阶梯医疗分别于12月先后完成2轮融资,其中天使轮融资规模数千万元,由源来资本独家投资;A轮融资规模达数亿元,由奥博资本、元禾原点联合领投。

作为近两年的新兴热门概念,脑科学领域相关公司吸引了数十亿元资金涌入,其中医疗级脑机接口及芯片和消费级脑机接口等概念尤甚,作为极具技术壁垒的新兴赛道,牛氪资本将持续关注后续产业化落地的进展。