您当前的位置:检测资讯 > 科研开发

嘉峪检测网 2022-05-20 14:30

01高值耗材产业链全景梳理

高值耗材产业链可分为上游、中游和下游,中游是产业链的核心。产业链上游主要为高值耗材生产所需的仪器设备及原材料,主要包括生产设备、检测设备、生物医用材料等。其中,生产设备是指高值耗材生产用到的各类设备,如激光切割焊接、抛光、涂层设备等;检测设备是指生产过程中用到质量检测设备,包括光学检测、色谱检测、磁共振等各类检测设备;生物医用材料可分为医疗级的金属材料、高分子材料及生物陶瓷材料等。产业链中游为高值耗材产品的研发生产企业,是产业链的核心,据火石创造数据库统计,中游研发生产企业达到5289家。产业链下游应用端主要为具有应用资质的医疗机构,主要为公立和民营医院。

图1:高值耗材产业链图谱

产业链上游主要为仪器设备和原材料,目前主要以进口品牌为主,国内还没有出现有竞争优势的企业。近年来,产业链上游国内企业的身影逐渐增多,仪器设备方面,如大族激光的激光加工设备,江苏天域家和的等离子抛光设备,苏州飞时曼的光学检测设备,百赛飞生物的喷涂加工检测设备等;生物医用材料方面,如宝鸡钛业、鑫诺新金属的金属材料,山东泰瑞丰、长春圣博玛、威海帕斯砜的医疗级高分子材料,国瓷材料的生物陶瓷材料等。

产业链中游,近年来国内涌现出一批优秀的研发创新企业,如血管介入类耗材领域的乐普医疗、微创医疗以及骨科植入材料领域的威高骨科、大博医疗,均已在自己的细分领域形成较全面的产品线,具备较强竞争优势;非血管介入材料领域的南微医学,人工晶状体领域的爱博诺德、昊海生科,生物心脏瓣膜领域的佰仁医疗,神经脑膜补片领域的正海生物,血液灌流材料领域的健帆生物等,均在各自细分领域中快速成长,形成一定竞争能力。

02高值耗材产业链区域热力图

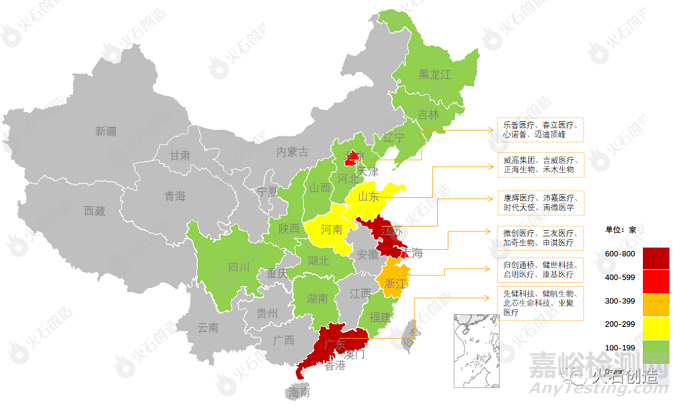

我国高值耗材企业区域聚集雏形已现。如图2所示,为我国高值耗材产业链中游企业分布热力图,从企业分布数量看,前5名分别为广东、江苏、上海、北京和浙江,尤其在长三角地区形成较明显的区域聚集特征。高值耗材企业主要聚集地区多具备经济发达、产业扶持政策完善、人才资源丰富、研发及平台资源完备等特征。从分布企业的细分领域来看,上海、北京、江苏等省市企业质量更优质,在心血管、骨科植入物等大需求、大市场空间细分赛道有明显的聚集现象。

图2:高值耗材生产研发企业区域热力图

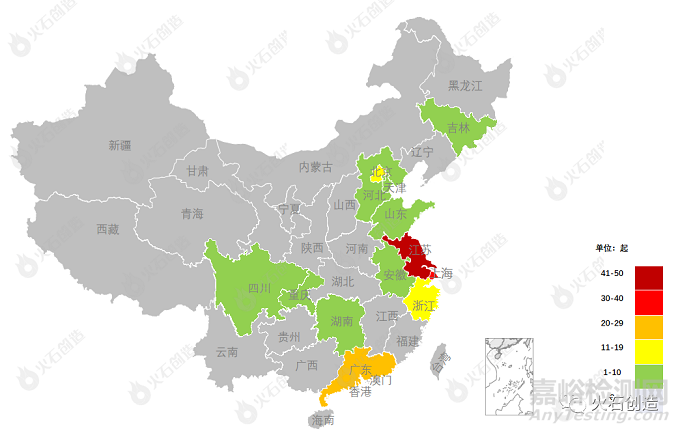

根据火石数据库数据统计,高值耗材研发生产企业2021年至今共发生融资事件141起,如图3所示,主要分布在江苏、上海、广东、北京、浙江等省市,呈现区域聚集分布特征,长三角地区的江浙沪区域更受资本青睐,与上述高值耗材企业分布区域基本吻合。

图3:高值耗材生产研发企业融资情况区域热力图

03小结

我国高值耗材产业尚未形成完整产业链,企业区域聚集初现。产业链上游的仪器设备和原材料对外依赖度较高,国内缺乏相关企业或相关企业产品不能满足产业链中游应用需求,需要产业链上游精密加工、基础材料等领域的不断进步,才能补充产业链的完整性。产业链中游方面,国内企业多为成立时间较短的创新型企业,从产品布局、资金实力、技术水平、品牌认可度等方面均与进口品牌存在差距,但在部分细分领域国内企业正逐步突围,涌现出一批可参与竞争企业,如冠脉支架、心脏封堵器等细分领域已实现国产为主,骨科植入耗材领域国产与进口市场份额差距逐渐减小。高值耗材产业在我国已经开始形成区域聚集效应,产业政策、人才资源、配套条件等具有明显优势的长三角、京津、珠三角等区域聚集了较多的高值耗材生产研发企业,这些区域企业吸引产业资本投资优势明显,产业链将进一步丰富和完善。

来源:火石创造