您当前的位置:检测资讯 > 科研开发

嘉峪检测网 2021-06-11 13:31

2018年以来,尽管面临着严峻的国内外发展形势,但在各方关注和积极推动下,我国集成电路产业仍延续高速增长势头,带动我国半导体产业稳步前进,为我国半导体材料产业创新发展创造了良好的市场空间。

1 我国半导体产业发展概况

1.1 产业规模

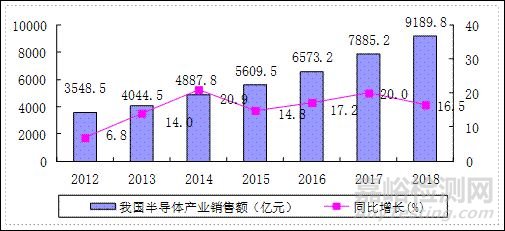

根据中国半导体行业协会(CSIA)的数据显示,2018年我国半导体产业销售额达到了9189.8亿元,再次创下历史新高,同比增长16.5%,增速较上年回落3.5个百分点(图1)。根据世界半导体贸易统计组织(WSTS)、IC Insights、Gartner等咨询机构发布的数据看,全球半导体市场销售额增速约为13%,低于我国半导体产业销售额增速。

数据来源:CSIA,赛迪智库,2019年8月。

图1 2012-2018年我国半导体产业销售额及同比增长

从细分领域看,2018年我国集成电路销售额到达了6 531.4亿元,近3年分别跨上4 000亿元、5 000亿元和6 000亿元台阶,同比增长20.7%,增速较2017年小幅回落4.1个百分点。而2018年我国半导体分立器件销售额为2 658.4亿元,同比仅增长7.5%,增速再次步入个位数阶段,较2017年下降了3.1个百分点。

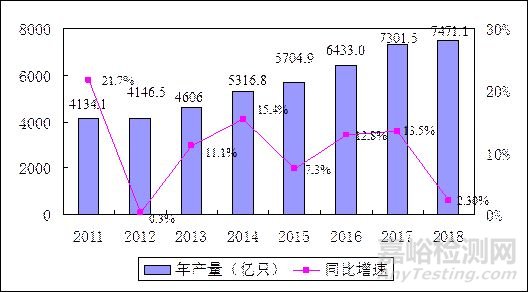

近2年我国新建了一批半导体生产线,但由于大部分新建产线基本要到2019年年底或者2020年才投产,使得2018年我国半导体产品产量增速出现了较为明显下滑。2018年我国集成电路产量达到了1739.5亿块,同比增长11.2%,增速较2017年下降了7.5个百分点(图2)。2018年我国半导体分立器件产量7471.1亿只,同比仅增长2.3%,增速较2017年下降了11.2个百分点(图3)

数据来源:国家统计局,赛迪智库整理,2019年8月。

图2 2012—2018年我国集成电路产量

数据来源:国家统计局,赛迪智库整理,2019年8月。

图3 2011—2018年我国半导体分立器件产量

1.2 进出口贸易

根据海关总署的统计数据显示,2018年我国半导体产品进口金额为3414.6亿美元,同比增长18.4%;出口金额为1140.1亿美元,同比增长21.9%。尽管出口金额增速高于进口金额3.5个百分点,但2018年我国半导体产品贸易逆差仍高达2274.5亿美元,较2017年的1947.7亿美元扩大了16.8%。

集成电路方面,2018年进口量为4175.7亿块,进口额达到了3120.6亿美元,分别同比增长10.8%和19.8%;出口量为2171.0亿块,出口额为846.4亿美元,分别同比增长6.7%和26.6%。2018年我国集成电路实现进出口贸易逆差2274.2亿美元,较2017年扩大了17.5%。处理器及控制器、存储器分别位居进出口金额的前2位。处理器及控制器、存储器分别位居集成电路进出口金额的前2位。

半导体分立器件方面,2018年分别实现进口金额294.0亿美元、出口金额293.7亿美元,实现逆差0.3亿美元。

1.3 产业结构

随着我国集成电路产业规模持续增长,我国半导体产业结构发生了显著变化,集成电路的主导地位持续凸显。2018年,集成电路占我国半导体产业销售额的比例达到了71.1%,较2017年的68.6% 上升了2.5个百分点。

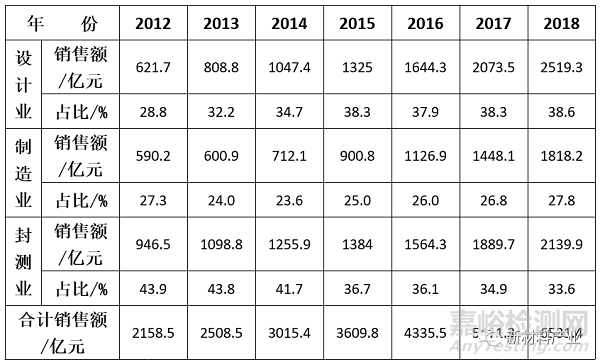

就集成电路产业而言,随着设计、制造的规模稳步扩大,我国集成电路产业结构持续优化,设计、制造、封测三业占比相对均衡。2012—2018年我国集成电路设计、制造、封测业的销售额和占比情况如表1所示。设计业占集成电路产业销售额的比例不断加大,从2012年的28.8%增加到2018年的38.6%,但可以看出增幅在持续收窄,2018年占比仅较2017年增加0.3个百分点。制造业由于产线持续投产,占集成电路产业销售额的比例在2018年达到了27.8%,这一数值较2017年提高了1个百分点。尽管封测业销售额逐年增长,但由于增速相对设计业、制造业较慢,其在集成电路产业销售额中的比例持续下降,2018年只有33.6%,较2012年下滑了10.3个百分点。

表1 2012—2018年我国集成电路三业销售额及占比情况

数据来源:CSIA,赛迪智库,2019年8月。

1.4 技术创新

2018年以来,我国半导体产业在设计、制造、封测、装备等方面取得了一系列新的进展,在技术方面与世界先进水平的差距正逐步缩小。

设计方面,我国在智能终端、智能电视、人工智能(AI)等领域芯片设计水平已达到全球主流的设计水平,部分进入10或7nm工艺节点,芯片性能达到国际先进水平。华为技术有限公司(以下简称“华为”)先后发布了采用台湾积体电路制造股份有限公司(以下简称“台积电”)7nm工艺的麒麟980、昇腾910、鲲鹏920三款处理器芯片,分别面向智能手机、人工智能、服务器市场。深圳市海思半导体有限公司智能电视芯片累计销量已超过3 000万片,晶晨半导体(上海)股份有限公司推出了全球首款采用台积电12nm工艺的8K智能电视SoC芯片。人工智能芯片市场持续火爆,北京中科寒武纪科技有限公司、百度在线网络技术(北京)有限公司、云知声智能科技股份有限公司、华米(北京)信息科技有限公司等企业纷纷发布面向不同应用市场的AI芯片。

制造方面,中芯国际集成电路制造有限公司(以下简称“中芯国际”)28nm工艺实现稳定量产,并在14nm FinFET技术开发上取得重大突破。联芯集成电路制造(厦门)有限公司试产28nm HKMG工艺产品,良率达到98%。长江存储科技有限责任公司发布3D NAND架构的最新技术Xtacking,并实现64层NAND产品投产。格科微电子(上海)有限公司实现1 300万像素图像传感器芯片量产,这是我国在高端摄像头芯片产品上的首次突破。

封测方面,江苏长电科技股份有限公司突破了应用于5G通讯的多系列高密度系统级(SiP)封装技术,在新一代屏下指纹超薄封装技术方面也有长足进展,已在多家一线手机厂商的品牌产品上应用。通富微电子股份有限公司成功开发出12英寸触控与显示整合芯片用金凸块工艺技术,重点开发了国产CPU封装测试全制程技术,还与客户合作开发了全面保护性扇出型封装架构。华天科技(昆山)电子有限公司突破了毫米波雷达芯片硅基扇出型封装技术,实现硅麦克风三层堆叠工艺技术导入量产,成功建立了0.13mm超薄硅基Memory封测测试。苏州晶方半导体科技股份有限公司成功开发出智能传感器晶圆级系统级封装技术。

核心装备方面,我国12英寸国产设备已经实现了从无到有的突破,总体水平达到28nm,刻蚀机、离子注入机、PVD、CMP等16种关键设备产品通过大生产线验证考核并实现销售。在光刻工艺方面,90nm节点曝光光学系统专项获得突破,曝光光学系统在整机环境下通过验收实验。中国科学院大学与中芯国际成功在光刻工艺模块中建立了极坐标系下规避显影缺陷的物理模型,可以帮助缩短显影工艺研发周期、节省研发成本。在刻蚀和PVD等核心设备实现零突破的同时,国产集成电路设备正向14nm制程生产线进行突破,北方华创科技集团股份有限公司等企业在硅刻蚀、退火、清洗和PVD等领域均已进入实际验证。

2 半导体材料产业发展情况

半导体材料位于半导体产业链上游环节,是半导体产业的发展基础。半导体材料的种类繁多,根据在半导体制造的不同环节应用情况来分,主要可以分为晶圆制造材料和封装材料2大类。其中,晶圆制造材料包括硅片、光刻胶、光掩膜版、电子特气、湿化学品、靶材、抛光材料等,封装材料主要有引线框架、基板、陶瓷封装材料、键合丝、封装树脂、芯片贴装材料等。

2.1 全球产业发展情况

2.1.1 产业规模

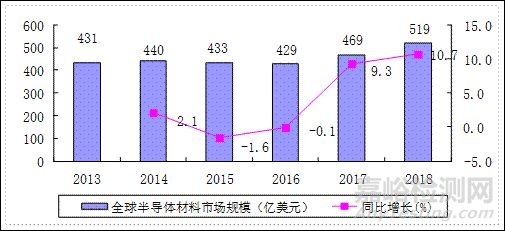

近两年,在全球半导体市场需求稳步增长带动,全球半导体材料市场规模扭转了此前连续小幅下滑的局面。根据国际半导体产业协会(SEMI)的数据显示,2018年全球半导体材料市场规模达到了519亿美元,创下历史新高,同比增长10.6%,增速创近5年新高,延续了2017年以来的增长态势(图4)。

数据来源:SEMI,赛迪智库,2019年8月。

图4 2013—2018年全球半导体材料市场规模

2.1. 2 全球区域格局

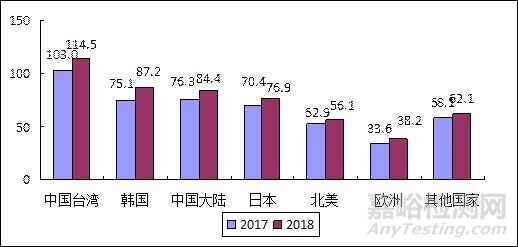

全球半导体材料市场主要集中在亚洲,尤其是中国台湾地区、韩国、中国大陆、日本。2018年,中国台湾地区半导体材料市场规模达到了114.5亿美元,继续保持全球首位,这得益于其在集成电路制造和封测方面都有全球领军企业;韩国半导体材料市场规模增长至87.2亿美元,超过中国大陆成为全球第2大半导体材料市场,同比2017年增长16.1%,增速高居全球各国家和地区之首;中国大陆半导体材料市场规模达到了84.4亿美元,同比增长10.6%;日本半导体材料市场规为76.9亿美元,同比上年增长了9.2%(图5)。

数据来源:SEMI,赛迪智库,2019年8月。

图5 2017—2018年全球主要国家和地区半导体材料市场规模

2.1. 3 全球市场结构

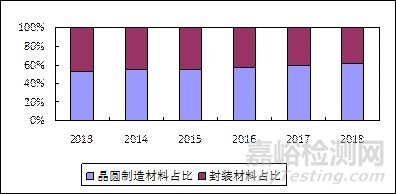

随着全球主要半导体芯片生产企业加大产线投资力度,尤其是在中国多条12英寸生产线开工建设、投产,晶圆制造材料市场需求快速增长,逐步改变全球半导体材料市场结构。2018年,全球晶圆制造材料市场规模达到了321.6亿美元,同比增长15.8%,继续保持快速增长势头,占全球半导体材料市场的比例达62.0%,较2017年提高了2.7个百分点;而全球封装材料市场规模为197.4亿美元,同比仅增长0.4%,维持低速增长局面,占全球半导体材料市场的比例由2017年的40.7%下降至38.0%。从2013年到2018年,晶圆制造材料在半导体材料市场的占比已经从52.7%提升至62.0%,增长了近10个百分点(图6)。晶圆制造材料也成为全球半导体材料市场增长的主要动力,2018年晶圆制造材料对全球半导体材料市场增长的贡献率高达90%,较2017年提高了10个百分点。

数据来源:SEMI,赛迪智库,2019年8月。

图6 2013—2018年全球半导体材料市场结构变化情况

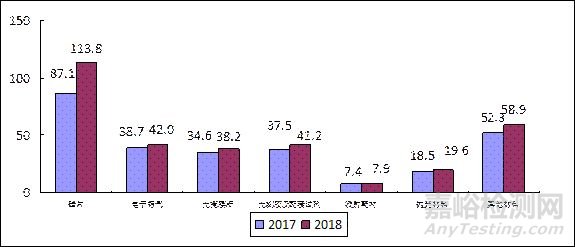

主要晶圆制造材料中,硅片一家独大,其市场规模达到了113.8亿美元,同比增长30.1%,创下近10年来新高;电子特气市场规模42.0亿美元,同比增长8.5%;光掩膜版市场规模38.2亿美元,同比增长10.4%;光刻胶及配套试剂市场规模41.2亿美元,同比增长9.9%(图7)。

数据来源:SEMI,赛迪智库,2019年8月。

图7 2017—2018年全球晶圆制造材料主要细分市场规模

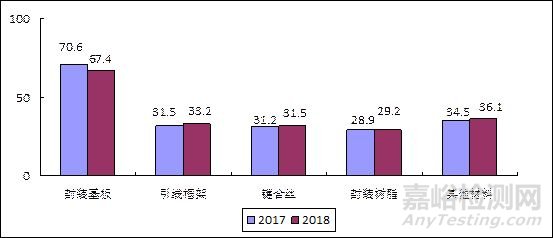

主要封装材料中,封装基板市场规模67.4亿美元,同比下降4.5%;引线框架市场规模33.2亿美元,同比增长5.4%;键合丝市场规模31.5亿美元,同比增长1.0%;封装树脂市场规模29.2亿美元,同比增长0.8%(图8)。

数据来源:SEMI,赛迪智库,2019年8月。

图8 2017—2018年全球封装材料主要细分市场规模

2.2 我国产业发展情况

随着近年来半导体产业高速发展,我国半导体材料在部分领域实现了突破,技术水平不断接近或进入国际先进直之列,涌现出一批行业骨干企业,产业规模稳步扩大。

2.2.1 市场规模

根据SEMI的数据显示,2018年我国半导体材料市场规模为84.4亿美元,同比增长10.6%,增速较2017年略有下滑。其中,晶圆制造材料市场规模为28.2亿美元,占我国半导体材料市场的比例为33.4%;封装材料市场规模为56.2亿美元,占我国半导体材料市场的比例为66.6%。与全球晶圆制造材料占据半导体材料市场主体地位不同,封装材料占据了我国半导体材料市场的主导地位,原因在于我国半导体封装市场规模大,全球龙头企业较多,而晶圆制造市场较小,全球龙头企业偏少。

2.2.2 重点领域发展情况

2.2.2.1 硅片

硅片是半导体产业的基础材料,主要包括抛光片、退火片、外延片等,也称为硅晶圆。硅片按照直径可以分为3英寸、4英寸、6英寸、8英寸、12 英寸,目前已发展到18 英寸。硅片用量大,市场规模约占全球半导体材料市场规模的1/3。硅片具有极高的技术壁垒,市场高度集中,信越化学工业株式会社(以下简称“信越化学”)、三菱住友株式会社(SUMCO)、环球晶圆股份有限公司、世创电子材料公司(Siltronic AG)和SK集团5家企业占据全球90%以上的硅片市场。

目前,我国主要以8英寸及以下尺寸硅片生产为主,浙江金瑞泓科技股份有限公司(以下简称“金瑞泓”)、有研新材料股份有限公司、上海新傲科技股份有限公司等,其中8英寸抛光片、外延片的产能均在15万片/月左右,远远不能满足国内市场需要。2017年以来,上海新昇半导体科技有限公司(以下简称“上海新昇”)实现了12英寸硅片突破,并通过了中芯国际、上海华力微电子有限公司的认证,已开始小批量供货,2018年年底其月产能达到了10万片,有望成为国内12英寸硅片的主流供应商。

2.2.2.2 光刻胶

在晶圆制造过程中,光刻技术是其最重要的工艺,需要光刻工艺流程与光刻胶完美配合,因此光刻胶是晶圆制造的关键材料之一。根据曝光波长可以将光刻胶分为G线光刻胶(436nm)、I线光刻胶(365nm)、KrF光刻胶(248nm)、ArF光刻胶(193nm)以及极紫外光刻胶。其中,G线/I线光刻胶主要用于6英寸及以下尺寸晶圆制造,KrF光刻胶主要用于8英寸晶圆制造,ArF光刻胶主要用于12英寸晶圆制造。全球光刻胶市场主要被日本合成橡胶株式会社(JSR)、信越化学、美国陶氏杜邦公司等日美企业垄断,尤其是ArF光刻胶市场基本被日本企业占领。

目前,国内光刻胶企业数量有限,生产规模较小。北京科华微电子材料有限公司(以下简称“北京科华”)、苏州瑞红电子化学品有限公司(以下简称“苏州瑞红”)、深圳市容大感光科技股份有限公司等企业实现了I线光刻胶的量产,并逐步向国内骨干晶圆制造企业批量供货,打破了依赖进口的局面,但合计年产能也仅有500t。北京科华已经建成KrF光刻胶产能10t,苏州瑞红正在推进KrF光刻胶中试。江苏南大光电材料股份有限公司(以下简称“南大光电”)投资6. 6亿元建设年产25tArF光刻胶生产线,正在推进之中,而对于极紫外光刻胶国内还处于研发阶段。

2.2.2.3 电子特气

电子特气是指半导体行业用的特种气体,广泛用于半导体制造工艺流程。电子特气可分为纯气、高纯气和特殊材料气体3大类,常用电子特气纯气60余种、混合气80余种。电子特气纯度往往要求5N-6N级别,还要将金属元素净化到10-9级至10-12级。气体纯度每提高一个层次对纯化技术就提出了更高的要求,技术难度也将显著上升。全球电子特市场同样高度集中,美国空气制品与化学品公司(AP)、普莱克斯有限公司(PX)、德国林德公司(Linde Group)、法国液化空气集团(Air Liquide)、日本大阳日酸株式会社等5大公司占据全球90%以上市场份额。

经过多年的发展,我国电子特气已经取得了不错的成绩。中国船舶重工集团公司第七一八研究所(以下简称“718所”)、成都科美特特种气体有限公司(以下简称“科美特”)、南大光电、绿菱电子材料(天津)有限公司(以下简称“绿菱电子”)等企业实现了12英寸晶圆制造用特种气体产品突破,并实现了稳定的批量供应。科美特生产的CF4进入台积电12寸28nm晶圆生产线,苏州金宏气体股份有限公司开发出7N电子级超纯氨打破国外气体公司对超纯氨垄断。718所开工建设的二期项目将年产高纯电子气体2万t,三氟化氮、六氟化钨、六氟丁二烯和三氟甲基磺酸4个产品产能将居世界第1。浙江中宁硅业有限公司利用自产的高纯硅烷为原料,成果开发出具有自主知识产权的低温脱轻脱重、多级吸附以及晶硅成膜检测技术制备半导体级硅烷气体,具备产业化生产能力。绿菱电子在2018年实现了给国内主要芯片生产企业的大规模供应高纯四氟化硅。

2.2.2.4 封装基板

随着技术持续进步,传统封装方案已不再适应尺寸日益缩小的半导体芯片,球状引脚栅格阵列封装(BGA)、芯片级封装(CSP)等封装技术逐渐成为行业主流,超多引脚、窄节距、超小型化的封装基板应运而生。得益于在印刷电路板(PCB)产业上的优势,全球封装基板市场主要被中国台湾、韩国、日本的企业占据,前10大企业中,中国台湾、韩国、日本分别占4个、3个、3个,行业集中度较高。

目前,我国仅有深南电路股份有限公司(以下简称“深南电路”)、深圳市兴森快捷电路科技股份有限公司(以下简称“兴森科技”)、珠海越亚半导体股份有限公司(以下简称“珠海越亚”)等少数PCB领军企业具备封装基板规模供应能力。其中,深南电路开创我国封装基板企业先河,形成了自主知识产权的封装基板生产工艺,成为日光月集团、长电科技等全球领先封测厂商的封装基板供应商,2018年深南电路封装基板业务收入接近10亿元,2019年底预计将形成80万m2的年产能。兴森科技2018年封装基板业务收入2.4亿元,产能约为1万m2/月,组建了“广东省封装基板工程技术研究中心”,重点开发了埋线路封装基板,并通过三星认证成为其正式供应商。

3 结语

未来几年,我国半导体产业尤其晶圆制造将持续快速增长,有望带动我国半导体材料市场需求迅速增长,将成为我国半导体材料创新发展的最大驱动力。此外,全球经贸摩擦加剧,对产业发展影响不断加大,日本对韩国实施关键半导体材料禁运对我国半导体产业发展也敲响了警钟。但要看到半导体材料细分领域众多,技术跨度大、壁垒高,在现有技术路线下国内企业要想实现全面突破难度极大,也不现实。因此,我国半导体材料产业发展仍需要脚踏实地,补足之前落下的“功课”,强化创新驱动,逐项突破,持续提升整体水平;在沿着现有集成电路技术路径走下去的同时,积极布局化合物半导体材料、工艺,加大投入力度,力争实现“换道”竞争齐头并进。

来源: 新材料产业