您当前的位置:检测资讯 > 行业研究

嘉峪检测网 2020-10-18 22:07

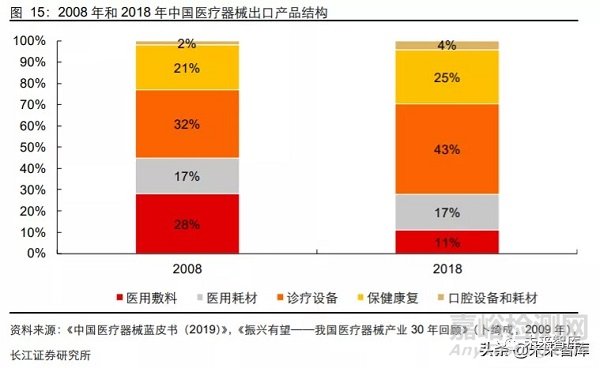

国产医疗器械在推进国内市场进口替代进程的同时,也在积极走向海外市场。从出口额 来看,中国医疗器械出口额从 2008 年的 111 亿美元提升至 2018 年的 236 亿美元,复 合增速达到约 8%。

国产医疗器械的崛起:进口替代,走向海外

20 世纪 90 年代,数字化医学影像革命兴起,由于国内计算机技术、数字影像技术、基 础材料科学等学科发展相对滞后,高端精密装备制造业发展缺少布局,进口产品占据了 国内医疗器械市场的大部分市场份额。而随着国内基础科学和精密装备制造等产业逐步 缩小与海外的差距,国内医疗器械企业在技术上取得突破,国产医疗器械凭借性价比等 优势在市场上的销售额占比逐步提升,推动了进口替代进程;同时越来越多优秀国产医 疗器械走向海外,在全球市场占有一席之地。

国产化率提升,进军高端市场

医疗器械市场细分领域众多,大体可分为医疗设备、体外诊断(IVD)、高值医用耗材、 低值医用耗材四类。各个细分赛道中国产医疗器械的产品成熟度不同,对应的进口替代 进程也不同。

在医疗设备领域,2018 年,国产监护类、灯床塔等手术室设备销售额占比已达到 50% 以上,进口替代进程领先。而国产血管造影机 DSA 类、血液净化类、软式内窥镜类医 疗设备销售额占比在 5%以下,国产产品在销售上刚取得一定突破。

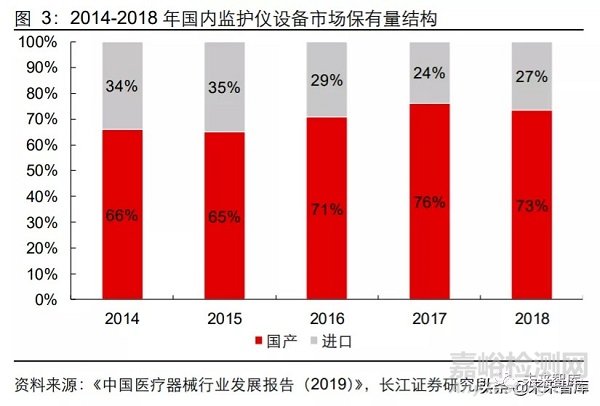

监护仪是国产医疗设备崛起的典型案例之一。1992 年,迈瑞医疗推出国产第一台血氧 饱和度监护仪,当时国内医院没有使用过国产监护仪,还是倾向采购进口产品,迈瑞医 疗的监护仪销量并不理想。直到 1995 年才陆续有医院愿意使用迈瑞医疗的监护仪产品。经过 10 多年的发展,2003 年迈瑞医疗监护仪在国内的装机量超过了 GE、飞利浦等进 口厂商,排名第一,在国内监护仪市场上销售额占比达到 25%。此后,迈瑞医疗的监护 仪产品持续更新换代,从中低端市场逐步走向中高端市场,市场占有率持续提升。到 2017 年,迈瑞医疗在国内监护仪市场上的销售额占比达到 65%,远超 GE 和飞利浦。

在 IVD 领域,国产生化诊断试剂销售额占比已达到 70%以上,国产化学发光销售额占 比约为 20%,国产基因测序仪的销售额占比不足 5%。

生化诊断试剂是国产 IVD 崛起的典型案例之一。生化试剂的生产工艺较为简单,随着国 内自动生化分析仪的普及,大量国产生化试剂生产厂商便不断涌现。生化试剂是生化检 测过程中最大的消耗品,进口设备配套的试剂价格昂贵,成本较高,往往给实验室带来 较大的经济负担。而国产生化试剂价格低、性能较稳定,能满足临床的检测需求,因此 受到各级医院实验室的青睐。市场上大多数生化分析仪都是开放的检测系统,为国产生 化试剂的普及推广创造了条件,当前生化试剂国产产品销售额占比超过 70%。

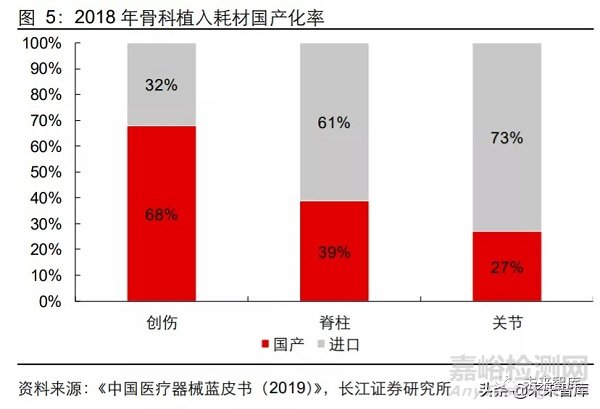

在高值医用耗材领域,心脏支架市场已基本实现进口替代,尤其是在占心脏支架市场 94% 的药物洗脱支架中,国产支架取得了超过 70%的市场份额;国产脑血管介入器械销售额 占比不足 20%;国产创伤类、脊柱类、关节类骨科植入耗材的销售额占比分别为 68%、 39%和 27%。

心脏支架是国产高值耗材崛起的典型案例之一。在心脏支架行业中,以美敦力、波士顿、 强生为首的外资公司是最初的引导者。2004 年以前,国内心脏支架市场主要被国外企 业所占据。2004 年,微创医疗成为国内第一家药物支架系统生产企业。2005 年,乐普 医疗成为国内第二家可以生产药物支架的企业。凭借性价比优势,国产药物支架的市场 占有率逐年增加,2005-2007 年国产支架市场占有率分别达到 44%、59%、70%左右。

在低值医用耗材领域,由于技术门槛较低,国产产品已经占据了大部分市场份额,涌现 出一大批优秀的知名品牌,如威高等。凭借着较低的劳动力成本和高速发展的技术水平, 我国低值医用耗材产业发展迅速,在国际上也占有举足轻重的地位。但在高端低值医用 耗材领域,国产产品受限于材料技术和工艺水平,销售额占比较低,仍以进口产品为主。

国产医疗器械的进口替代从低端市场开始,已逐步渗透到高端市场。以超声为例,2018 年,国内低端、中端、高端超声市场上国产超声销售额占比分别为 76%、24%和 4%。在低端超声市场,国产超声已实现对进口超声的替代。随着国产超声技术的持续进步, 在高端超声市场,国产超声也开始取得销售突破。

在全球市场占有一席之地

国产医疗器械在推进国内市场进口替代进程的同时,也在积极走向海外市场。从出口额 来看,中国医疗器械出口额从 2008 年的 111 亿美元提升至 2018 年的 236 亿美元,复 合增速达到约 8%。

中国医疗器械出口产品结构优化。从 2008 年到 2018 年,医药敷料类产品出口额占比 下降,诊疗设备、保健康复、口腔设备和耗材类产品的出口额占比均有提升,其中,诊 疗设备的占比提升明显,反映出中国医疗器械出口结构的优化。

国产医疗器械已得到规范市场的认可。2011-2014 年,美国、日本、欧洲等规范市场是 国产医疗器械的主要出口地区,前十大出口国家/地区合计占比稳定在 60%左右。

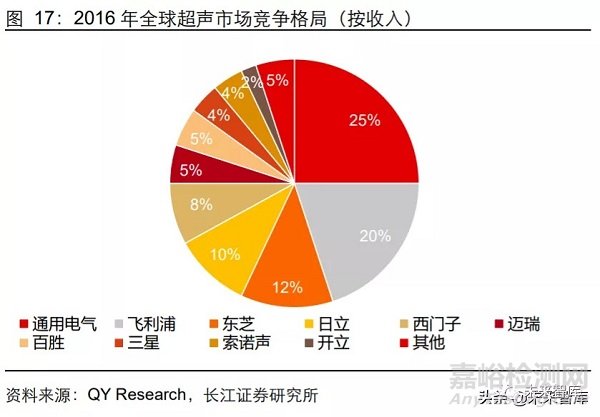

部分国产医疗器械已具备了较好的产品竞争力,在海外市场亦开始崭露头角。例如,在 全球监护仪市场上,2017 年迈瑞医疗市占率达到 10%,位列第 3 位;在全球超声市场 上,2016 年迈瑞医疗和开立医疗的市占率分别为 5%和 2%,位列第 6 位和第 10 位。国产医疗器械在全球市场开始拥有一席之地。

国产医疗器械崛起的推动力

厚积薄发,国产医疗器械竞争力提升

重视研发投入,技术取得突破

国产医疗器械崛起的首要条件是产品性能过关。只有在达到与进口产品相近的质量水准 后,国产医疗器械才有望实现对进口产品的替代。举例来看,2004 年之后,国产心脏支 架能够迅速实现对进口支架的替代,根基在于国产支架产品性能与进口支架不相上下。

《国产及进口药物涂层支架在冠状动脉分叉病变治疗中的短期疗效比较》(王兴等,2009 年)将 60 例冠状动脉分叉病变患者随机分为两组,每组 30 例,分别置入国产及进口雷 帕霉素药物涂层支架(PARTNER 和 CYPHER)。依据分叉病变主支与分支的夹角关系采 取不同的双 DES 置入术,比较两种支架的即刻手术成功率、住院期及 6 个月随访期内 的主要不良事件发生率及 6 个月后的支架内和病变节段内再狭窄率,结论为国产及进口 雷帕霉素药物洗脱支架治疗冠脉分叉病同样安全有效。

《国产和进口药物洗脱支架在冠状动脉粥样硬化性心脏病合并糖尿病患者介入治疗中 的有效性与安全性》(戴敬等,2016 年)将医院行冠状动脉介入诊疗的冠心病合并糖尿 病患者 460 例按照随机数字表法分为国产药物洗脱支架组(230 例)和进口药物洗脱支 架组(230 例),在支架置入术后进行电话及门诊随访,比较 2 组患者术后主要心脑血 管不良事件(MACCE,包括心源性死亡、非致死性心肌梗死、再次血运重建、脑卒中)、 全因死亡、缺血再入院及出血的发生率,结论为国产和进口药物洗脱支架具有相似的有 效性和安全性。

国产监护仪能够实现对进口监护仪的替代,根基也在于产品性能。《两种多参数监护仪 性能比对初探》(周梦颖,2017 年)中,对飞利浦 M8004A 型号监护仪和迈瑞医疗 T8 型号监护仪进行深入检测和比对研究。统计结果表明两款产品在不同方面各有优势, M8004A 监护仪在无创血压测值准确性上相对误差更低,实测值较为准确,测量结果可 信度高;T8 监护仪的收缩压和舒张压的平均标准差均比 M8004A 的计算值小,所以在 血压模块的重复性上更优秀;两种仪器线性都很好,性能基本一致。

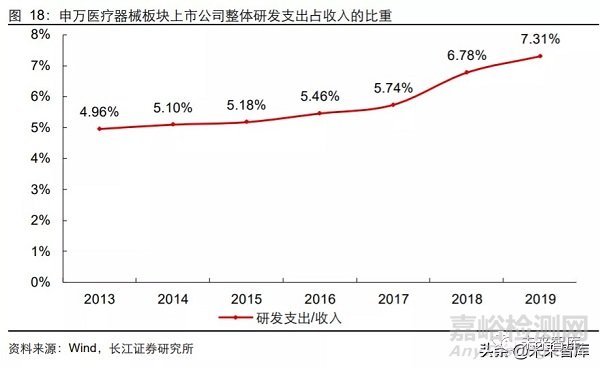

国产医疗器械性能的突破主要源自企业的自主研发,辅以技术并购。国内医疗器械企业 对研发的重视程度持续加强,研发投入持续加大。2013-2019 年,申万医疗器械板块上 市公司研发支出占收入的比重从 4.96%提升至 7.31%。

国产医疗器械性价比优势突出

性价比是国产医疗器械能够进口替代的主要原因之一。在性能上与进口产品相媲美,价 格上又低于进口产品,国产医疗器械的崛起之路就此开启。以心脏支架为例,2004 年 之后,国产支架能够迅速实现对进口支架的进口替代,得益于国产支架的性价比优势。

卫生部《2008 年度全国高值医用耗材集中采购成交候选品种目录》显示,进口药物支 架单价在 1.59-1.93 万元之间,而同等质量的国产支架单价在 1.08-1.10 万元之间,患 者使用国产药物支架可比进口药物支架节约 1/3 左右的诊疗器械费,国产药物支架具有 明显的性价比优势。心脏支架进口替代的推进为患者节约了大量的治疗费用。2004-2009 年,每例患者支架费用从 5.9 万元降低到 1.8 万元,降幅高达 70%。

2014 年对辽宁省内 585 家医院开展的医疗器械配备现状的调查显示,总体上进口与国 产设备的单价均值比均大于 1,各类进口设备均价普遍高于国产设备,反映出国产医疗 设备突出的性价比优势。

政策利好,国产医疗器械迎来良好的产业发展环境

国产医疗器械的崛起离不开政策的支持。1)分级诊疗增加了基层的诊疗量,扩大了基 层医疗设备的采购需求,推动了国产医疗设备的销售放量。2)鼓励采购国产医疗设备, 共发布了六批次的优秀国产医疗器械目录。3)鼓励创新医疗器械发展,为创新医疗器 械设置特别审批通道。

分级诊疗扩大基层采购需求

分级诊疗政策持续推进给国内医疗器械企业提供良好的发展机遇。2015 年之后,我国 分级诊疗政策的推进取得实质进展。2015 年两会明确提出分级诊疗,在 100 个公立医 院试点;2016 年提出试点地级市覆盖到 70%比例;2017 年提出覆盖面提升到 85%地 级市。

基层医疗机构由于预算有限更倾向于采购性价比高的国产医疗器械。2014 年对辽宁省 内 585 家医院开展的医疗器械配备现状的调查显示,医院等级越低,国产设备配备比例 越高。分级诊疗增加了基层的诊疗量,扩大了基层医疗器械的采购需求,推动了国产医 疗设备的销售放量。

鼓励采购国产医疗设备

国家密集出台政策,鼓励采购国产医疗设备。早在 2014 年,国家就开始实施医疗设备 采购设限,提高国产设备比例,国家卫生计生委也启动了优秀国产医疗设备遴选计划。《中国制造 2025》中提到,县级医院国产中高端医疗器械占有率 2020 年达到 50%, 2025 年达到 70%,2030 年达到 95%。大幅提高高端医疗设备国产化率已成为“健康 中国 2030”的目标之一。

自 2016 年以来,中国医学装备协会共发布了 6 批优秀国产医疗设备产品目录,涉及彩 超、CT、监护仪等共 68 个品类,其中迈瑞医疗、开立医疗、联影医疗、万孚生物等多 家企业的多款产品进入目录。优秀国产医疗设备产品目录的发布为医院采购国产设备提 供了参考,助力“鼓励采购国产医疗设备”的政策落地实施。

设置创新医疗器械的特别审批通道

国家药监局始终高度重视医疗器械创新发展有关工作。2014 年,原食品药品监管总局 发布《创新医疗器械特别审批程序(试行)》。2018 年,国家药品监督管理局修订发布了 《创新医疗器械特别审查程序》。该程序针对具有我国发明专利、技术上具有国内首创、 国际领先水平,并且具有显着的临床应用价值的医疗器械设置了特别审批通道,对鼓励 医疗器械的创新起到了积极作用。

自《创新医疗器械特别审批程序(试行)》发布以来,截至 2019 年底,已有 236 个产品 进入创新医疗器械特别审查通道,73 个创新产品获得注册证。创新产品的审评审批时间 较其他普通三类首次注册产品平均缩短 83 天,加快了创新产品的上市步伐。

资本助力,国产医疗器械加快发展步伐

国内医疗器械企业上市进程加快。近年来越来越多的国内医疗器械企业实现 A 股上市, 2017 年以来新上市医疗器械企业已达到 40 家,带动医疗器械上市公司数量翻倍增长。

借助资本市场融资功能,医疗器械上市公司通过加大研发力度、扩大产能、完善渠道建 设等举措加快了发展步伐。

一级市场对医疗器械领域的投资热度持续提升。国产医疗器械有了技术基础、政策支持 和广阔的市场需求等内外部优势,成为了资本市场的风口。而资本的进入加速了国产医 疗器械的创新进度。

当前,政策对国产医疗器械的支持力 度持续加大,国内部分医疗器械企业在产品、技术、渠道等方面均已有较好积淀,国产 医疗器械的崛起有望加速推进,并在高端市场取得进一步的销售突破。

来源:长江证券